DeFi, kriptoda belki de 2022’nin moda kelimesi oldu. Merkezsiz finansı temsil eden 2020, Uniswap gibi Defi tokenlerinin piyasalarda büyük dalgalanmalara neden olarak tüm zamanların en yüksek seviyelerine ulaşmasıyla birlikte hareketin fırladığı yıl oldu.

Çoğu Defi projesi, Ethereum blok zincirinde barındırılmaktadır. Gerçekten de Coindesk’e göre ‘DeFi artık Ethereum’u tanımlıyor.’ Bu projeler, Merkezsiz uygulamalar (DApp’ler) aracılığıyla yürütülür.

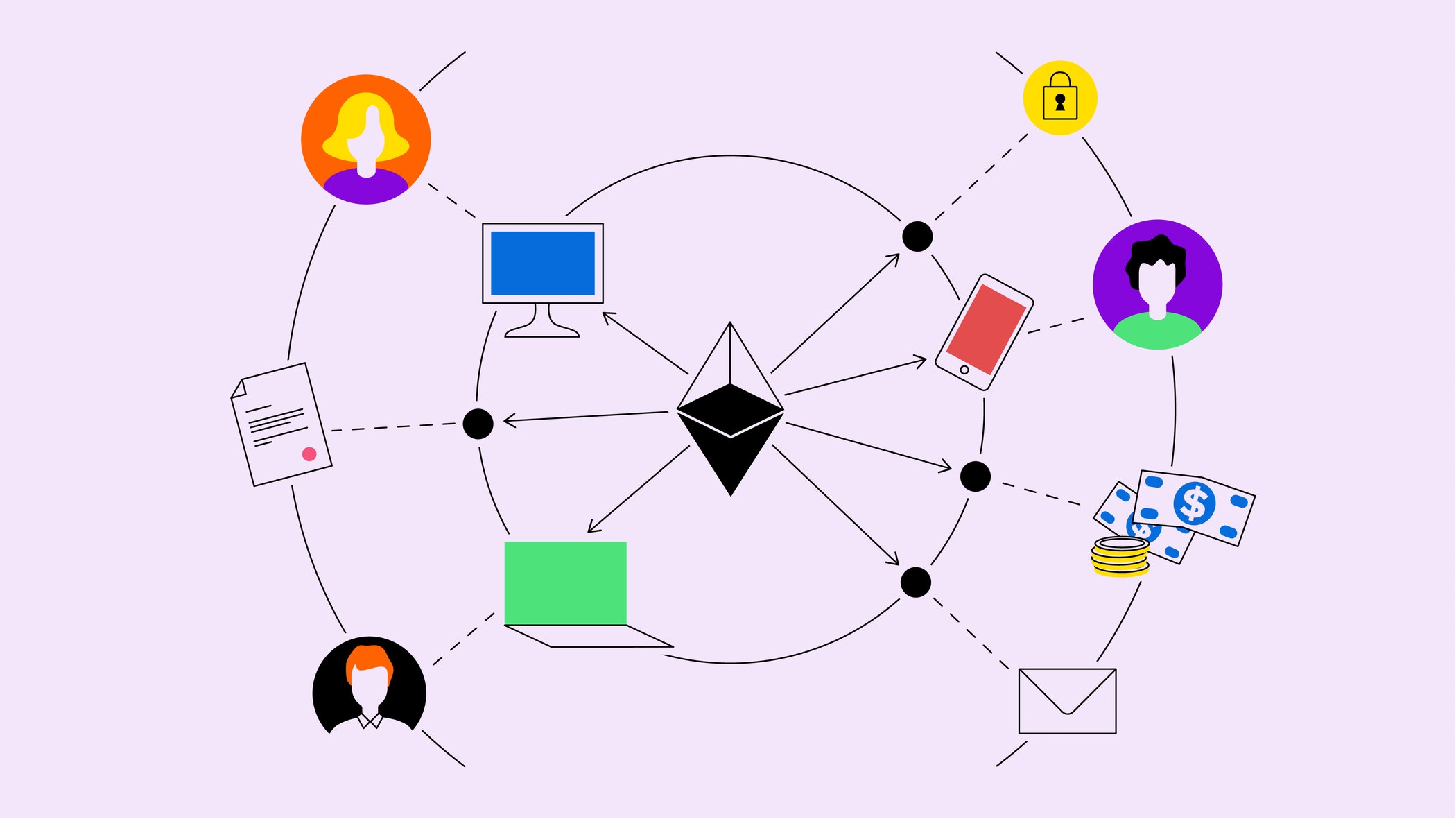

DApp nedir?

Merkezsiz bir uygulama (DApp), bir blok zinciri üzerinde çalışan bir yazılım uygulamasıdır. İnternet tabanlı uygulamaların aksine, çalışmak için merkezi bir veritabanına ihtiyaç duymazlar. Ethereum üzerinde çalışırlar, ancak aynı zamanda EOS ve TRON gibi akıllı sözleşmeler yürüten diğer blok zincirlerinde de çalışırlar.

Finans sektöründeki bazı kişiler, DeFi dApps’in, insanların finansal işlerini tamamen merkezi olmayan bir şekilde ve aracı olmadan yürütmelerini sağlayarak bir devrim başlatacağını öngörüyor. Peki, piyasadaki en iyi DeFi DApp’ler hangileri? İşte en iyi on DApp’in özeti.

1. MakerDAO

Coindesk tarafından ‘DeFi’nin Godzilla’sı’ olarak etiketlenen MakerDAO, Ethereum’un kendisi 2015’te piyasaya sürüldüğü zamandan beri varlığını sürdürüyor. Kullanıcıların ABD dolarına sabitlenmiş olan DAI sabit parasını ödünç alabilecekleri bir borç verme platformudur. MakerDAO’nun bir borç verme platformu olarak başarısının anahtarı, ademi merkeziyetçiliği olmuştur.

Tüm DApp’lerde olduğu gibi, MakerDAO’nun sınırları yoktur. Dünyadaki herkes kullanabilir. Hiç kimse, bir banka aracılığıyla borç verme hizmeti kullanmış olsaydı olacağı gibi, kimlik veya kredi kontrollerine tabi değildir. DAI, teminat olarak kripto para birimleri, yani ETH veya BAT dahil olmak üzere bazı Ethereum tabanlı (ERC-20) tokenleri kullanır.

Bu kripto para, kullanıcı krediyi ve ortaya çıkan ücretleri geri ödemeye hazır olana kadar kilitlenir. Bunu yaptıklarında, ETH serbest bırakılacak. Bununla birlikte, ETH fiyatı belirli bir noktanın altına düşerse, ödünç alınan DAI’yi ve cezaları ödemek için satılacaktır. Bu tasfiyeler veya bunların tehdidi, MakerDAO sisteminin yönetişiminin istikrara kavuşturulmasına yardımcı olur.

2. Uniswap

Uniswap, merkezi bir organın veya aracının yönetimi olmadan herkesin ERC-20 token işlemlerine katılmasına izin veren merkezi olmayan bir borsadır (DEX). Finansal hizmetlere izinsiz erişim sağlar, böylece Ethereum blok zincirinin merkezi olmayan ideallerine sadık kalır.

Uniswap, akıllı sözleşmeler kullanan Ethereum blok zincirine dayandığından, geleneksel değişim işlevlerinin yerini alır. Örneğin, algoritmalar tarafından yürütülen kendi otomatik ve izinsiz likidite havuzlarına sahip sipariş defterleri. Bu likidite havuzları, traderlar tarafından takas edilen ETH ve ERC-20 token çiftleridir. Uniswap’ta, kullanıcılar bir işlem ücreti payı ile ödüllendirilerek bu havuzlara likidite sağlamaya teşvik edilir. Likidite sunduklarında, kullanıcılara ne kadar likidite katkıda bulunduklarını takip eden LP adı verilen tokenleri verilir.

Bu likidite sağlama yöntemi, piyasa yapıcılarına güvenme zorunluluğunu ortadan kaldırır. Uniswap veya DEX’leri kullanmanın avantajı, kullanımlarının çok ucuz olmasıdır. Bunun nedeni, blok zincirinde barındırıldıkları için minimum bakım gerektirmeleridir. Ayrıca, aynı zamanda çok güvenli ve daha az risklidirler.

3. Compound

Compound, Ethereum blok zinciri üzerine inşa edilmiş başka bir ödünç alma ve ödünç verme DApp’idir. Kullanıcıların diğer kullanıcılardan kripto para birimi ödünç almasına ve ödünç vermesine olanak tanır. Hepsi akıllı sözleşme protokolü aracılığıyla yürütülür. Öte yandan, borç verenler likidite havuzuna ekleyerek kripto para birimlerinden faiz elde edebilirler. Bunu yapmak için kullanıcıların önce MetaMask gibi Ethereum cüzdanlarını bağlamaları gerekir.

Compound kullanılan tokenlere cTokens denir. Bu nedenle, bir kullanıcı ETH yatırırsa, karşılığında ona cETH verilecektir. Aynı konsepti uygulayarak, diyelim ki bir kullanıcı USDT yatırıyor, karşılığında ona cUSDT verilecek. Bu tokenler, kullanıcıların ödünç verdikleri varlıkların değerini ve tahakkuk eden faizi takip etmelerini sağlar.

Her tokenin ilgisi, yerel kripto para birimlerinin arz ve talebine bağlı olarak dalgalanacaktır. Bununla birlikte, tipik olarak, yine de muhtemelen bir tasarruf hesabının sunduğu faizden daha fazla olacaktır. Diğer DApp’ler gibi, Compound’de kimlik kontrolü gerektirmeme ve işlem ücretlerini düşürme avantajına sahiptir. Ayrıca, varlıklar fazla teminat altına alındığından (varlığın ihtiyaç duyulandan daha fazlasını teminat olarak öne sürmeyi içeren bir güvenlik önlemi) borçlanma riski minimumdur.

4. Curve

Curve, 2020’nin sonraki aşamalarında hızla popülerlik kazanan ve dünya çapında hacim olarak en yaygın kullanılan DApp’lerden biri haline gelen bir DEX’tir. Uniswap gibi, otomatik likidite havuzları kullanır. Bununla birlikte, Uniswap’tan farklı olarak, sabit paraları ve Wrapped Bitcoin (WBTC) gibi Bitcoin destekli ERC20 tokenleri takas etmek için açıkça tasarlanmıştır. Bu nedenle, bakım maliyetleri daha düşük olduğu için ücretler de düşer.

Arayüzü ana akım diyeceğiniz şey değil, ancak bu kasıtlı bir hile olabilir. Curve, kullanımı çok özel olduğu için ana akım kullanıcı için tasarlanmamıştır. Bu nedenle, çok fazla yatırımcı veya trader, stabilcoin alışverişi yapmak istemez veya buna ihtiyaç duymaz. Uniswap’ta olduğu gibi, kullanıcılar likidite havuzuna likidite ekleyerek ödüller kazanabilirler. Curve, verim çiftçiliğinde stabil coinlerin yüksek kullanımı nedeniyle verim çiftçileri arasında da popülerdir.

Curve’in yaratıcıları, takas edilebilecek varlıkların olmamasının çalışma verimliliğini artırdığını iddia etse de, yalnızca sabit paraları (ve Bitcoin destekli ERC-20 tokenlerini) takas edebilmeniz, bir kullanıcının bakış açısından bir dezavantaj olabilir.

5. DYdX

DYdX, Ethereum blok zincirine dayanan başka bir DEX’tir. Ancak, diğer DEX’lerin aksine, dYdX’te kripto para birimlerini marj üzerinden ödünç verebilir, ödünç alabilir ve takas edebilirsiniz. İki tür marj ticareti mevcuttur: izole ve çapraz marj ticareti. Şu anda platformda üç işlem çifti bulunmaktadır: ETH DAI, ETH USDC ve DAI USDC.

Kullanıcılar, marj ticaretinin yanı sıra faiz tahakkuk ettirmek için varlıkları ödünç verebilir ve varlıkların düzenli ticaretini yapabilir. Ticaret için bazı minimum madenci alıcı ücretleri vardır.

Kullanıcılar, varlıkları diğer kullanıcılara ödünç vererek faiz kazanabilir. Diğer borç verme DApp’lerinde olduğu gibi, aşırı teminatlandırma nedeniyle borç verene yönelik risk düşüktür. Borçlanma için dYdx üzerinden asgari teminatlandırma oranı %125’tir.

6. Aave

Aave, kullanıcıların varlıklarını ödünç verebilecekleri ve süreçte faiz kazanabilecekleri Ethereum blok zinciri üzerine inşa edilmiş başka bir ödünç alma ve ödünç verme DApp’idir. Bunu yapmak için Ethereum cüzdanlarını DApp’e bağlamaları gerekir. Bir bakıma Compound’e benzer.

Bununla birlikte, Aave, ek özellik olan flaş kredilerle diğerlerinden ayrıldı. Pratik olarak, flash krediler, yalnızca bir blok zinciri işlemi için geçerli olan kredilerdir. Teminatsız borçlanmaya izin verir. Ama nasıl mümkün olabilir?

Bu, kredinin geri ödenmemesi durumunda işlemin herhangi bir zamanda geri alınabilmesi nedeniyle mümkün olmaktadır. Flaş krediler için varlıklar, akıllı sözleşme havuzlarından elde edilir. Aave’de flaş krediler için faiz oranları düşük, sadece %0,30. Ayrıca flash krediler arbitraj fırsatlarının da önünü açmıştır. Bunu yapmak için, tüccarlar bir kredi alabilir, arbitraj ticareti yapabilir ve ardından krediyi ve tahakkuk eden faizi geri ödeyebilir.

7. Yearn Finans (YFI)

Yearn Finance, Temmuz 2020’de piyasaya sürülen bloktaki yeni çocuklardan biri, ancak hızla en popüler DeFi DApp’lerinden biri haline geldi. Sizin için neredeyse tüm verim çiftçiliği işlerini yapan bir verim toplayıcıdır. En iyi getiri getirileri için Ethereum blok zincirindeki DeFi DApp’leri otomatik olarak arar.

YFI tokeni, piyasaya sürüldükten sonra dikkate değer fiyat artışları gördü. Temmuz ayında 739$’lık bir lansman fiyatına sahip olduktan sonra, fiyatı hızla yükseldi ve Eylül ayına kadar 43.000$’ın üzerine çıktı. Analistler bunu, DeFi alanındakilerin genişleyen bir ürün yelpazesine sahip Yearn Finance’e duydukları güçlü güvene bağlıyor.

Ana ürüne, kullanıcıların kripto para birimlerini yatırabilecekleri ve karşılığında getiri elde edebilecekleri kasalar denir. Kasalar, getiri elde etmek için Kazan adı verilen orijinal ürünlerinden daha karmaşık stratejiler kullanır. Bu nedenle, ortak yEarn terimi doğar.

8. Synthetix

Synthetix, kullanıcıların ERC-20 tokenlerini kullanarak diğer kripto varlıkları, para birimleri, hisse senetleri ve değerli metaller (diğerlerinin yanı sıra) gibi gerçek dünya varlıklarının fiyatı hakkında spekülasyon yapmalarına olanak tanır. Sentetik varlıklar veya ‘synth’ler olarak bilinen bu tokenler, bu varlıkların fiyatlarını takip edebilir.

Kullanıcıların sabit para DAI oluşturmak için teminat olarak ETH’yi kilitlemesi gereken Maker DAO’da olduğu gibi, Synthetix’teki kullanıcıların platformun yerel sabit parası olan Sentetik USD (sUSD) oluşturmak için teminat olarak Sentetik Ağ tokenlerini (SNX) kilitlemesi gerekir.

Varlıkların fiyatına ilişkin gerçek dünya bilgilerini elde etmek için Synthetix, merkezi olmayan fiyat beslemeleri sağlamak için Chainlink ve onun oracle teknolojisi ile işbirliği yaptı.

9. Newdex

Şimdiye kadar yalnızca Ethereum tabanlı DApp’lere odaklandık, bu yüzden sevgiyi biraz paylaşmak adil olur. Newdex, EOS blok zincirine dayanan ilk DEX’tir. Aralık 2020 itibariyle, hacim olarak en popüler EOS DApp’tir. Ayrıca TRON blok zincirinde de çalışır.

Diğer DEX’lerde olduğu gibi, Newdex KYC gerektirmez veya fonlarınıza doğrudan erişime sahiptir. BOS ve TLOS dahil olmak üzere ticaret ve yan zincirler için çok çeşitli EOS ticaret çiftleri mevcuttur.

EOS’un gelişmiş ölçeklenebilirliği (Ethereum üzerinden), bu DApp’e saniye başına işlem (TPS) açısından bir avantaj sağlamıştır. Ancak, Ethereum 2.0 tam olarak uygulandıktan sonra bu çok büyük bir avantaj olmayabilir. Yine de Newdex, Ethereum’dan uzak alternatifler arayan kullanıcılar için mükemmel bir seçenektir.

10. Augur

“Küresel, sınırsız bahis platformunuz” olarak pazarlanan Augur, kullanıcıların spor, ekonomi ve seçimler gibi çok çeşitli gerçek dünya etkinliklerine bahis oynamasına olanak tanır. 2015 yılında bir İlk Para Teklifinde (ICO) 2.000 BTC ve 100.000 ETH topladı.

Augur’un kalbinde, İtibar (REP) olarak bilinen takas edilebilir tokenler bulunur. Bu tokenler, bahis yapmak, bir bahsin sonucuna itiraz etmek ve katılım tokenlerini satın almak için kullanılabilir. İtibar, tartışmalı bir bahis hakkında haklı oldukları için alınabilecekleri için tokenler için uygun bir isimdir. Ayrıca bir bahis satın alarak ve bildirerek de alınabilirler.

Kullanıcılar bir etkinliğin sonucunda hisse satın alır veya satar. Augur’un yaratıcıları, platformu, kullanıcıların bahis limitlerini kolayca düşürdüğü ve hesapları kapattığı ‘bozuk’ bir bahis ekosistemine cevap olarak görüyor. Augur %100 merkezi olmayan ve eşler arası olduğundan, bu olamaz.

Son Sözler

DeFi büyümeye devam ettikçe, DApp’ler kaçınılmaz olarak giderek daha yaygın hale gelecektir. Hiçbir zaman kesinti yaşamamaları, kullanıcıların fonları üzerinde tam kontrole sahip olmaları ve ultra düşük işlem ücretlerine sahip olmaları gibi geleneksel uygulamalara göre belirgin avantajları vardır. Ek olarak, kripto daha yaygın bir şekilde kullanılmaya başlandıkça, insanlar kripto para birimini ödeme olarak nasıl kabul ettiklerine şüphesiz ilgi duyacaklar. Uniswap gibi DApp’ler ile pasif gelir için kullanılabilirler.

Blockchain Explorer tarafından yapılan bir araştırma, “DApp’lerin pazar büyüklüğünün 2025’in sonunda 21.070.2 milyon ABD Dolarına ulaşmasının öngörüldüğünü” tahmin ediyor. Bununla birlikte, zorluklar devam etmektedir. Geliştirmeleri çok pahalı olabilir ve kullanım kolaylığı eksikliğinden muzdarip olabilirler. Bu faktörler değişse de, DApp’lerin tamamen ana akım haline gelmesi biraz zaman alabilir.

Bu makale yatırım tavsiyesi veya önerisi içermemektedir. Her yatırım ve alım satım hareketi risk içerir ve okuyucular karar verirken kendi araştırmalarını yapmalıdır.